【オルカン】投資信託の出口戦略を考える【リアルシミュレーション】

みなさま、いかがお過ごしでしょうか。

管理人のかざひなです。

2023年で一般・つみたてNISAが終わり、2024年から新NISAが始まります。

そこで、一般NISAで投資信託も運用している管理人はこう思ったわけです。

どうせ非課税期間が短いんだ。一般NISAで積み立てた投資信託を実際に取り崩してやろうじゃないか。出口のシミュレーションだ。

まずは現状を把握する

取り崩し時の金額を確認

現在の管理人の投資信託の資金はこんな感じです。投資先はeMAXIS Slim全世界株式です。

ちなみに現在の積立額は毎月5,000円。なんなら最初の2ヶ月ぐらい500円でした。なぜか投資信託のことが怖かった。

買った日から5年間は非課税なのでこのまま何もしないと徐々に特定口座に移動するはず。

積み立て投資するときも怖くて500円から始めたんだ。

このまま取っておいても絶対取り崩す時になったら怖くなる。

いろんな取り崩しシミュレーションをしても、それはあくまで仮定の話。

もちろん、この実験だって仮定の話にはなるのですが、少なくとも自分の今後の糧にはなります。

取り崩しの目的を確認

今回、実際に取り崩しのシミュレーションをしてみようと思った目的は以下の通り。

- 期間を決めた時、取り崩しのシミュレーション結果通りに行動してどれほど保つのか

- 4%ルールとした時に果たして増え続けながら取り崩しが可能なのか

- 管理人は取り崩しに耐えられそうなのか

これらの目的を果たすために、一般NISA(〜2023)で積み立てた金額を取り崩して未来の事に備えたいと思います。

ということで、出口戦略について調べてみました。

今回は楽天証券の4つの出口戦略まとめを参考にしました。

取り崩し方を決める

さて、楽天証券の4つの出口戦略まとめによると内容は以下の通り。

- 運用資産を全て売却する

- 安定的な運用に切り替えて取り崩す

- 運用資金と使う資金を分けて使う資金から取り崩す

- 積極的な運用を続けながら取り崩す

目的から考えると、①の運用資産を全て売却するという方法と③の運用資金と使う資金を分けて使う資金から取り崩すという方法はなしです。

①は運用資産を全て売却すると確実なキャッシュは手に入るのですが、運用するものが0なので資産が減っていくだけ。

③は運用資産とキャッシュのリバランスをしつつ、キャッシュの方から取り崩していくというもの。例えば常に運用資産60%、キャッシュ40%の状態にしながらキャッシュを使っていくみたいな感じ。

ちなみに②の安定的な運用に切り替えて取り崩すというのと④の積極的な運用を続けながら取り崩すというので悩みましたが、今回は④の方法で行くことにしました。

理由は②がめんどくさいから。

②は債券と株式のバランスを考えてファンドを組んでそこから取り崩していくというもの。

管理人の性格的にすげぇめんどくさい。そもそも管理人、投資信託は何も考えたくないからオルカン1本にしたというのに。

ということで、今回は④の方法を取ることにしました。

今回は④の積極的な運用を続けながら取り崩すという方法を選びました。

なぜなら今回の実験の目的に合っているから。

でも、実際は③の運用資金と使う資金を分けて使う資金から取り崩すという方法が管理人の出口戦略の中では一番現実的な気がしました。

取り崩し金額を決める

そもそもなぜ4%ルールとあるのか

4%ルールとは運用資産額の4%未満を生活費としていけば資産額が枯渇しにくいというもの。

それはアメリカの一般的な株価の成長率と物価上昇率から算出されたものでした。

仮にsp500とか全米に投資してたとして、日本に住んでる以上為替リスクがあるし、もしかして4%ルールは当てはまらないのでは?

日本にいる管理人達に4%ルールが適用されるのかは、現在の管理人の脳みそではよく分かりません。

ざっくりではありますが、投資先の株価の成長率と、日本の物価上昇率から計算しないといけないのだろうなと思います。

え…目的からするとちゃんと計算しなくてはならないのでは?

資産の○%取り崩すのって、最初の資産?今の資産?

そもそも○%崩すっていうけどさ、そのパーセンテージは取り崩すと決めた最初の資産額からなのか、今の資産からなのか?

今の資産から定率取り崩しだと毎年使える金額が変わるんだが?

毎年使える金額が変わるのは現実的じゃないなぁ…

管理人は投資信託して大体3年ぐらい。

現在は3年運用だとリターンは年率18.32%みたい。※楽天証券参照

でも、細々と運用していくことを考えると、リターンの年率は減少していくはず。

仮に30年運用していたとして、年率どれぐらいのリターンになるのか調べたかったが、年率についてはやっぱり仮定でしかないね

いろいろ調べたけれども、証券会社などの情報では決まった年率というのは書いていません。ただ、仮定を年率5%としているところが多いので、こちらも運用資金の年率を5%と仮定してみます。

そして、最初の資産から取り崩すかどうかなんですが、三井住友銀行さんがおもしろい金融電卓を出してくれています。

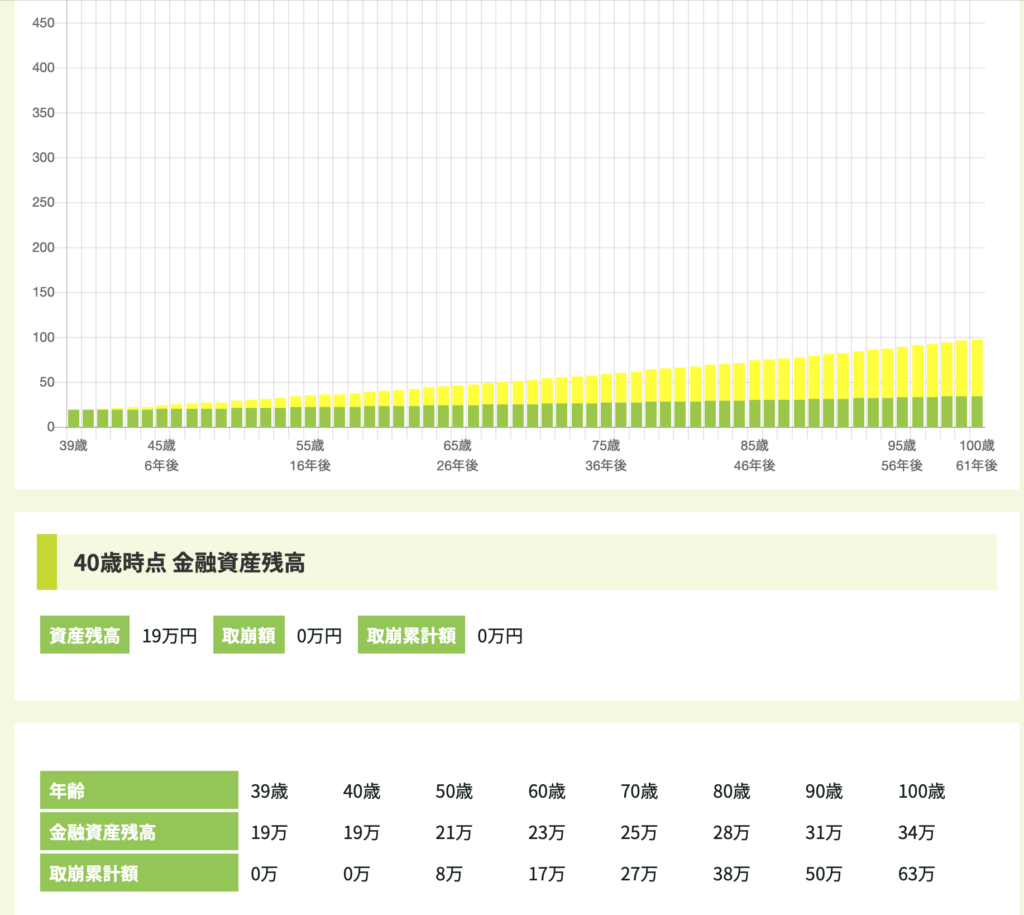

管理人は19万を年率5%で運用しながら年間取り崩し率4%として計算しました。

結果はこんな感じ。

19万から始まった取り崩しでも100歳には34万になる計算になるそうだよ!本当かな!?

※単位は万円なので1万円未満は表示されないです。

ちなみに計算してみたら最初の資産額から毎年4%取り崩すのではなく、当年の金額から4%取り崩していく計算のようです。

ならば管理人は当年の金額から4%取り崩す方法でいこう

当年の金額から取り崩し年率4%で始めてみる

取り崩し年率4%で進めていこうと思います。

どうしよう…棒グラフとかで表していったら分かりやすいのだろうな。

棒グラフどうやって作るんだったか。

リアルな状況をブログにまとめていきますので、よろしくお願いします。

読んでくれてありがとうございます!

ブログ村に参加しているので、よければポチッとお願いします!